Les marchés fonciers ruraux

July 2015

La Revue Foncière / Association Fonciers en débat

Quelles sont les évolutions les plus récentes observables sur les marchés fonciers ruraux, tant en termes de prix que de volumes ? Comment se répartissent les différents types d’acheteurs et de vendeurs ? Quels sont les facteurs de changement dans le temps court et le temps long ? À la fois observateurs et acteurs des marchés, les Safer, créées en 1961, disposent de bases de données irremplaçables.

To download : rf6_levesque.pdf (2.4 MiB)

Les marchés fonciers ruraux

observatoire des marchés fonciers ruraux assuré par les Safer permet de suivre année après année, à l’échelle nationale et aux échelles locales, les flux échangés par segment de marché, le prix des biens vendus et les acteurs du marché. Il permet de percevoir certaines dynamiques des territoires au sein de la sphère agricole et entre les zones agricoles et urbaines. Les quelques faits saillants des marchés fonciers ruraux de 2014 seront commentés en les replaçant dans une perspective temporelle sur les dernières décennies. Il positionne également le marché foncier agricole dans un contexte de concentration des terres autour d’unités de production agricoles toujours moins nombreuses et au capital foncier et d’exploitation toujours plus important.

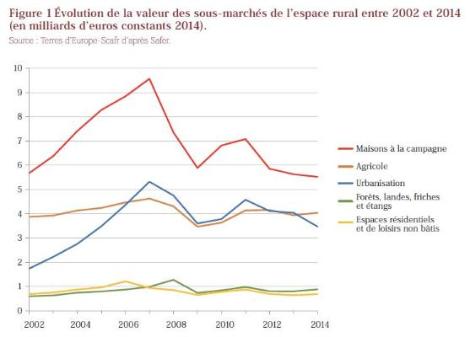

Impact différencié de la crise économique sur les marchés fonciers ruraux (figure 1)

1. Les marchés sous influence urbaine durement éprouvés par la crise

Suite à l’éclatement de la bulle immobilière parisienne de 1990, les marchés immobiliers ruraux sous influence urbaine restent moroses jusqu’en 1997. Ils rebondissent entre 1997 et 2008. En particulier, le marché de l’urbanisation enregistre une expansion exceptionnelle en volume pour atteindre 49 000 ha en 2007. Sa valeur triple entre 2002 et 2007. En 2007, pour la première fois, elle dépasse la valeur du marché des terres à destination agricole. Cette année 2007 marque le début d’un retournement de tendance. Le marché des espaces résidentiels et de loisirs non bâtis, biens non indispensables, voire de « luxe », amorce une baisse. Ce même marché enregistre le plus vif repli entre 2006 et 2014, cédant 43 % en valeur constante. En 2008, c’est au tour du marché des maisons à la campagne d’amorcer un repli. La crise financière et économique impacte durement ce marché, qui comporte certains achats de biens non indispensables comme les résidences secondaires. La valeur du marché chute de 42 % entre 2007 et 2014 avec un nombre de transactions qui recule de 24 % et des prix unitaires qui cèdent 21 %. Le marché de l’urbanisation enregistre également une fermeture nette à partir de 2008, mais néanmoins moins forte que les deux autres marchés sous influence urbaine. La valeur du marché diminue de 35 % entre le sommet de 2007 et 2014. Au-delà de la diminution tendancielle, il faut noter des dynamiques différentes selon le « degré d’indispensabilité » des biens considérés. Ainsi, les jeunes acquéreurs augmentent leur part de marché sur le marché des maisons à la campagne dans certaines aires d’influence des zones d’emplois (région parisienne, ouest du territoire), qui sont alors acquises pour un usage de résidence principale. En revanche, le marché des résidences secondaires ou des résidences en vue de la retraite (pourtour méditerranéen) est davantage concerné par la diminution des échanges.

2. Les marchés agricoles (terres et prés, vignes) et le marché des forêts plus résistants

En comparaison aux marchés sous influence urbaine, la valeur des échangessur le marché forestier ne recule que de 31 % en valeur constante par rapport au sommet atteint en 2008. Enregistrant une forte baisse des surfaces échangées entre 2008 et 2009, le niveau revient en 2014 presque à celui de 2008. Le marché agricole amorce une baisse en 2008, qui s’accentue en 2009, année de la forte diminution des revenus agricoles. Toutefois, de 2007 à 2014, il ne recule que de 13 % en valeur constante. Le caractère stratégique de l’activité agricole et la valeur refuge attribuée aux terres agricoles expliqueraient-ils cette meilleure résistance ?

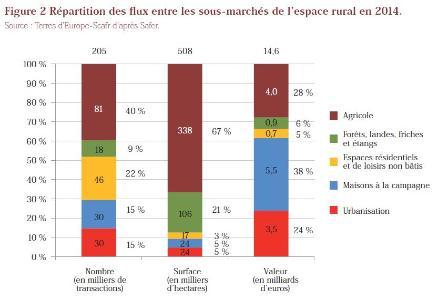

3. Dans l’espace rural, la valeur du marché agricole dépasse celle du marché de l’urbanisation (figure 2)

En 2014, le marché foncier rural représente 205 000 transactions, portant sur 508 000 ha et 14,6 milliards d’euros. En valeur, il s’établit 32 % en deçà du record de 2007 (21,4 milliards d’euros échangés, en valeur constante), qui précédait la crise économique et financière. Le marché foncier rural est essentiellement animé par les transactions de terrains agricoles : par rapport à 2013, celles-ci progressent de plus de 2 % en nombre et surface, et de 3,5 % en valeur. À l’inverse, les volumes échangés sur les marchés sous influence urbaine stagnent ou diminuent. La baisse est particulièrement notable sur le marché de l’urbanisation pour la troisième année consécutive : le nombre de transactions abandonne 12,9 %, les surfaces 9,6 % et les valeurs 13,5 % par rapport à 2013. Après deux années à des niveaux similaires, la valeur du marché de l’urbanisation devient en 2014 nettement inférieure à celle du marché à destination agricole.

Prix des terres et prés

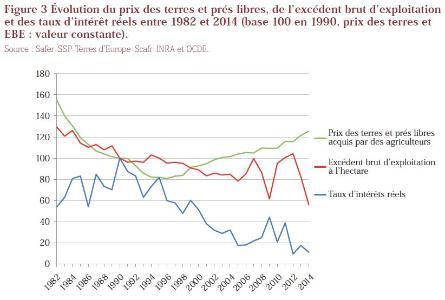

1. Le moral des agriculteurs et les conditions d’emprunt orientent le marché (figure 3)

Cinq périodes peuvent être distinguées pour analyser l’évolution du prix des terres et prés libres depuis 1952 :

-

1952-1973 : l’excédent brut d’exploitation à l’hectare augmente et les taux d’intérêt ne cessent de baisser, notamment avec l’extension des prêts bonifiés à l’agriculture et des taux d’intérêt qui sont inférieurs à l’inflation. Sur cette période le prix de la terre explose. Il est multiplié par 3,3 en valeur constante ;

-

1974-1979 : l’excédent brut d’exploitation à l’hectare baisse tandis que les taux d’intérêt restent faibles. Conséquence : le prix de la terre reste sur un plateau ;

-

1979-1991 : l’excédent brut d’exploitation à l’hectare poursuit sa baisse. Les taux d’intérêt remontent en valeur réelle, diminuant les capacités d’emprunt des acquéreurs. Chacun des facteurs influence à la baisse le prix de la terre, qui plonge de 55 % entre 1979 et 1991 ;

-

1992-1995 : l’excédent brut d’exploitation à l’hectare se maintient et les taux d’intérêt amorcent une diminution. Pour autant, le prix de la terre poursuit sa chute (- 19 % en trois ans). Cette évolution reflète le doute des agriculteurs au moment de la réforme de la Politique agricole commune (PAC). Pour eux, la valeur de la terre reste un pari sur l’avenir. Ils ne renchérissent pas quand la Commission européenne annonce l’instauration d’aides forfaitaires à l’hectare pour contrebalancer la fin du soutien des prix agricoles, doutant manifestement de la pérennité de la mesure. Le moral des agriculteurs est en berne ;

-

1996-2014 : le prix de la terre progresse de 55 % tandis que le l’excédent brut d’exploitation à l’hectare est sur une baisse tendancielle. L’impact de la baisse des taux se révèle supérieur à celui de la diminution du revenu. Il faut noter par ailleurs que le prix des terres fait preuve d’une certaine inertie face à la forte variabilité des revenus agricoles, elle-même liée à la volatilité des prix agricoles mondiaux à l’oeuvre depuis 2007.

Il n’est pas écrit que le prix de la terre augmenteratoujours. En cas de remontée des taux d’intérêt, une forte hausse de l’excédent brut d’exploitation à l’hectare sera nécessaire pour voir le prix de la terre se maintenir ou continuer à progresser.

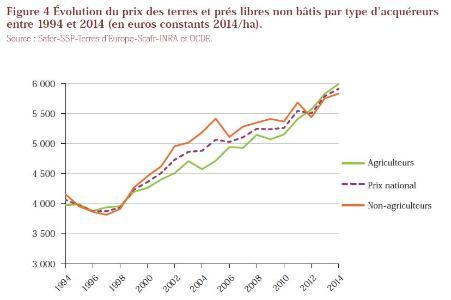

2. Des prix à nouveau soutenus par la demande des agriculteurs (figure 4)

Sur la période 2000-2010, les non-agriculteurs achètent les terres et prés à un prix moyen plus élevé que les agriculteurs. Cette période est caractérisée par de nombreux achats non agricoles d’anticipation de changement d’usage des terres. En 2005, l’écart de prix entre les deux catégories d’acquéreurs atteint 15 %, tandis qu’en termes de volumes de transactions, les acquéreurs non agricoles représentent un quart du nombre d’acquisitions et des surfaces (26 %).

Depuis 2012, les agriculteurs pilotent à nouveau la hausse du prix de la terre. En 2014, ils s’acquittent d’un prix supérieur de 3 % en moyenne à celui des non-agriculteurs. Ces derniers représentent en 2014 20 % du nombre d’acquisitions et des surfaces. Leur présence s’explique désormais moins pour des anticipations de changement d’usage que par la volonté de diversifier leur patrimoine, d’obtenir un rendement comparable à celui desassurances-vie et de bénéficier d’avantages fiscaux. Sur ce point, les avantages du bail rural à long terme attirent de nombreux apporteurs de capitaux, particuliers ou personnes morales, prêts à mettre à bail à un exploitant fermier : exonération de l’ISF et des droits de donation ou de succession, correspondant aux trois quarts de la valeur des biens mis à bail dans la limite de 101 897 euros, et de 50 % au-delà.

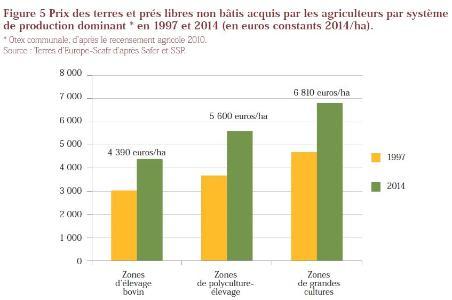

3. Réduction de l’écart des prix entre polyculture-élevage et grandes cultures(figure 5)

En 2014, comme en 1997, le prix des terres des zones de grandes cultures se négocie 55 % plus cher que le prix en zones d’élevage. Par contre, il est supérieur de 22 % en 2014 au prix des zones de polycultureélevage, contre 27 % en 1997. Le rapprochement progressif du prix des terres des zones de polyculture élevage vers le prix des zones de grandes cultures pourrait s’expliquer par la « céréalisation » de la France, qui correspond à l’extension des systèmes de grandes cultures au détriment des fermes d’élevage, avec le retournement de prairies permanentes.

4. De grandes disparités de prix entre régions (figure 6)

Le prix moyen national des terres et prés libres non bâtis s’établit en 2014 à 5 910 euros/ha. Les prix les moins élevés se situent structurellement dans les régions plus orientées vers l’élevage : Pays de la Loire, Limousin, Auvergne, Bourgogne et Franche-Comté. À l’opposé, les prix dépassent 6 500 euros/ha dans le Bassin parisien et le Nord-Pas-de-Calais, où dominent les grandes cultures, ainsi que sur le pourtour méditerranéen et dans la vallée du Rhône, où les terres irrigables permettent des cultures à très forte valeur ajoutée à l’hectare et où l’impact des anticipations de changement d’usage peut être

marqué. Cette carte met en avant les valeurs moyennes les plus élevées du territoire national. Les 10 000, voire 12 000 euros/ha, sont notamment dépassés dans le Nord-Pas-de-Calais et en Picardie (Santerre, Saint-Quentinois et région de Senlis). Sur le pourtour méditerranéen, les prix les plus élevés se situent dans l’ouest du Vaucluse, dans les Bouches-du-Rhône, le Var et dans les Pyrénées-Orientales (Plaine du Roussillon). Il faut noter que dans les secteurs où la moyenne est de 12 000 euros/ha, des ventes se négocient au-delà de 15 000 ou 20 000 euros/ha.

Le marché des vignes

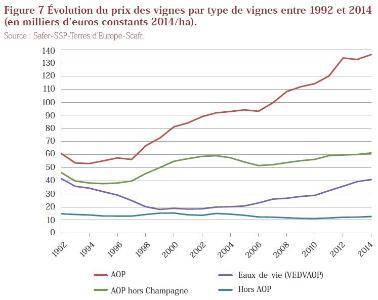

1. Une conjoncture haussière pour les trois types de vignes (figure 7)

Entre 1997 et 2014, le prix moyen national des vignes AOP (appellation d’origine protégée) enregistre en valeur constante une hausse quasi ininterrompue : il est multiplié par 2,4, soutenu par la progression rapide du prix en Champagne, lui-même multiplié par 3,4 sur la période. Toutes vignes AOP confondues, le prix moyen est de 136 400 euros/ha en 2014. En excluant le Champagne, il s’établit à 61 300 euros/ha. Le prix moyen national des vignes à eaux-de-vie AOP, après une baisse de plus de moitié entre 1992 et 1999, est multiplié par 2 entre 2004 et 2014, retrouvant quasiment le niveau de 1992, à 41 000 euros/ha. Ces fluctuations sont à relier directement aux ventes à l’export réalisées par le secteur en Chine et aux États-Unis. Le prix des vignes hors AOP, après une baisse de 27 % entre 2000 et 2010, dans un contexte de crise aiguë du secteur, enregistre en 2014 une quatrième année de hausse consécutive. Le prix est désormais de 12 700 euros/ha, supérieur de 14 % à la valeur plancher de 2010. Cette tendance reflète notamment le regain d’activité du70 % des surfaces hors AOP, suite à des efforts de restructuration et des arrachages.

Hors Champagne et Cognac, le prix des vignes AOP enregistre une progression du même ordre de grandeur que celle du prix des terres et prés car il bénéficie de la même façon de la baisse des taux d’intérêt.

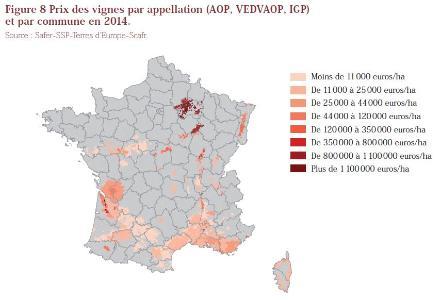

2. L’extrême diversité de prix dans la viticulture française (figure 8)

Les prix des vignes sont compris dans un rapport de 1 à 120 entre les vignobles de Loire-Atlantique, dans le bassin viticole du Val de Loire, et ceux de Champagne. L’écart est même de 200 avec le Pauillac, dans le Bordelais, et de 400 avec les grands crus de Bourgogne, où les prix moyens des vignes échangées atteignent respectivement 2 et 4,35 millions d’euros l’hectare.

3. Aval de la filière et acquéreurs extérieurs soutiennent les prix

En Champagne, les maisons de champagne ont développé une stratégie destinée à sécuriser leur approvisionnement. Elles acquièrent des vignes pour les exploiter directement ou les mettre en location auprès de producteurs de raisins. En contrepartie, ces derniers s’engagent à leur apporter la production de raisins des parcelles louées mais aussi celle d’autres parcelles de l’exploitation. Les marges confortables dégagées à l’export permettent aux maisons de proposer des prix soutenus, contribuant à la tendance haussière des valeurs du bassin champenois. L’exiguïté du marché peut aussi expliquer ces prix :

il ne se vend que 0,4 % des surfaces du vignoble chaque année. Par ailleurs, la viticulture a vu arriver de nouveaux acquéreurs, notamment des négociants en vin, nationaux ou internationaux. Ces acquéreurs peuvent proposer des prix supérieurs aux vignerons locaux. Dans le Bordelais, ce sont par exemple 110 châteaux 1 qui ont été acquis en quatre ans par des investisseurs chinois. Ces acquisitions, réalisées au départ dans des secteurs en situation économique délicate, ont permis de maintenir les prix, alors que les viticulteurs locaux ne pouvaient offrir que des prix inférieurs. Une conséquence de ces acquisitions est le transfert d’une part de la valeur ajoutée viticole à l’extérieur de la zone de production.

Le marché des forêts

1. Prix stables depuis 2011

Depuis 2011, le prix moyen des forêts est stable, à pratiquement 4 000 euros/ha. Depuis 1997 à 2014, ce prix moyen a augmenté de 43 %, soit un gain annuel moyen de 2,2 %. Sur cette période, la hausse du prix des forêts semble être fortement influencée par celle du prix de la terre, elle-même due en grande partie à la baisse des taux d’intérêt. En revanche, la forte volatilité du prix du bois observée depuis 1999 a un impact limité sur l’évolution annuelle du prix des forêts.

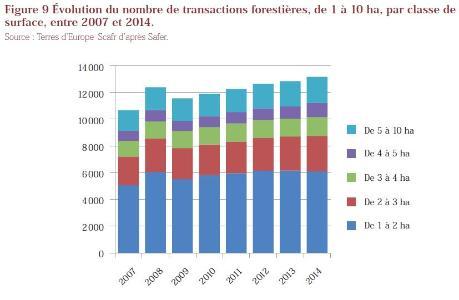

2. Le segment des parcelles forestièresde 1 à 10 ha : un marché atypique (figure 9)

Le marché des forêts de plus de 100 ha évolue sensiblement comme les marchés sous influence urbaine. S’il représentait 180 transactions pour 42 000 ha en 2007, la crise financière de 2008 et la crise économique ont depuis induit une nette réduction des échanges. En 2014, seules 120 transactions sont enregistrées,portant sur 29 000 ha. Ce marché est en partie un marché de niche fiscale, la valeur des biens acquis donnant droit à des exonérations d’impôts (ISF, droits de succession). Pour autant, il s’agit d’un marché réduit, représentant 150 à 250 millions d’euros selon les années, hors valeur des bâtiments éventuellement vendus avec le fonds forestier.

À l’opposé, depuis 2007, le marché des parcelles forestières de 1 à 10 ha apparaît comme un marché atypique. C’est le seul marché immobilier dont l’activité progresse entre 2007 et 2014. En hausse de 23 % en sept ans, le nombre de transactions dépasse ainsi le seuil inédit de 13 000 en 2014. Leur prix est également orienté à la hausse : + 53 % entre 2007 et 2014 en valeur constante, soit une progression annuelle moyenne d’environ 7 %. Pour la première fois, il s’établit en 2014 à un niveau identique à celui des forêts de 10 à 25 ha, soit 3 550 euros/ha. Aucun autre marché immobilier ne connaît une telle embellie sur la période. Sur tous les autres marchés immobiliers, le nombre de transactions, les surfaces correspondantes et les montants financiers de 2014 sont inférieurs aux flux de 2007.

L’embellie du marché des parcelles boisées de 1 à 10 ha est probablement à attribuer à l’augmentation du nombre de foyers, notamment ruraux, ayant recours au chauffage au bois2. Il s’agit d’un marché de proximité. Plus de la moitié des acquisitions de parcelles de 1 à 10 ha sont effectuées par les résidents des communes ou des cantons des parcelles vendues.

À noter également, sur la période 2007-2014, que le nombre de ventes de parcelles de 4 à 10 ha a progressé plus rapidement que celui des parcelles de 1 à 4 ha. L’instauration en 2010 d’un droit de préférence au profit des propriétaires forestiers voisins d’une parcelle de moins de 4 ha mise en vente ne semble donc pas avoir entraîné l’augmentation des échanges.

Le marché de l’urbanisation nouvelle

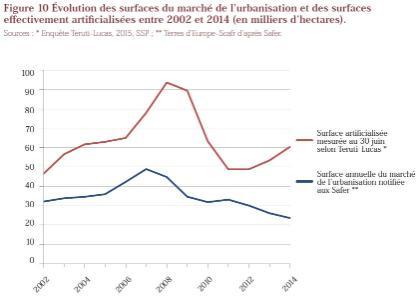

1. Divisé par deux entre 2008 et 2014, le marché de l’urbanisation reste trop élevé au regard de la sécurité alimentaire et de la lutte contre le réchauffement (figure 10)

En cette « Année internationale des sols », telle que l’a déclarée la FAO, il est particulièrement intéressant d’observer l’évolution du marché de l’urbanisation, c’est-à-dire des terres agricoles dédiées à l’extension urbaine. Le marché a pris de l’ampleur au débutdes années 2000 pour atteindre un sommet en 2007 à 49 000 ha. Depuis, les surfaces du marché de l’urbanisation, notifiées aux Safer, ont été divisées par 2, passant de 49 000 à 24 000 ha. Il s’avère que ces variations sont fortement corrélées à la conjoncture économique. Le repli du marché observé dès 2008 est d’abord la conséquence directe de la crise économique. Il est d’abord dû au retrait des personnes morales privées (principalement des promoteurs immobiliers) et des particuliers. Les collectivités, qui continuaient à soutenir le marché en 2009, se retirent à leur tour en 2010. Après une légère remontée en 2011, les surfaces destinées à l’urbanisation diminuent à nouveau jusqu’en 2014, année marquée par un retrait général des trois types d’acquéreurs. Le marché de l’urbanisation enregistré parles Safer est fortement corrélé à l’artificialisation des sols mesurée par l’enquête Teruti-Lucas du ministère de l’Agriculture (coefficient de corrélation de 0,90). Sur la période 2002-2014, les surfaces artificialisées de l’année n sont 1,8 fois plus importantes que les surfaces du marché de l’urbanisation de l’année n-1 3. Le décalage de niveau entre les deux séries s’explique par le fait que les surfaces artificialisées ne passent pas toutes par le marché de l’urbanisation. En effet, de nombreuses personnes obtiennent un permis de construire, d’extension de leur logement ou de leurs bâtiments, sur des propriétés qu’elles détiennent depuis plusieurs années ou qu’elles reçoivent en héritage. Sur la base du marché de l’urbanisation, l’artificialisation, au sens du ministère de l’Agriculture, serait de l’ordre de 50 000 ha par an sur les dernières années. À ce rythme, d’ici à 2050, soit en 35 ans, l’agriculture perdrait plus de 6 % de ses surfaces actuelles et plus de 8 % de son potentiel agronomique exprimé en réserve utile en eau. En effet, ce sont fréquemment les meilleures terres qui sont sacrifiées au profit de l’urbanisation. Cette amputation s’ajouterait au doublement des surfaces artificialisées qui a eu lieu entre 1960 et 2010.

2. La hausse du prix des lots constructibles acquis par des particuliers se ralentit (figure 11)

Par rapport au point bas de 1997, le prix moyen au mètre carré des terrains constructibles de moins de 1 ha, non viabilisés, acquis par des particuliers est multiplié par 4 en valeur constante. Il atteint 38,7 euros/m² en 2014.

Sur la période 1997-2014, le prix du lot moyen progresse, reflétant la hausse du prix au mètre carré, tandis que la surface du lot moyen diminue. Deux séquences peuvent être distinguées. La surface des lots diminue de 22 % entre 2001 et 2008, passant de 3 200 à 2500 m², tandis que le prix du lot est multiplié par 2 (+ 103 %) dans le même temps. Depuis l’éclatement de la crise en 2008, la tendance se poursuit, mais la hausse du prix du lot est moins marquée. Entre 2008 et 2014, la surface du lot moyen diminue 24 %, atteignant 1 900 m², mais le prix du lot ne progresse que de 23 %, soit 4 fois moins que sur la période 2001-2008. Il s’établit à 73 400 euros en 2014. Les évolutions du prix au mètre carré, du prix du lot et de la surface du lot sont étroitement liées. Plusieurs explications peuvent être avancées pour commenter la tendance observée sur la période 1997-2014. D’une part, de plus en plus de communes ou intercommunalités ont la volonté de diminuer la consommation d’espace en donnant des permis de construire sur des lots plus petits, ce qui est un facteur d’inflation des prix au mètre carré. D’autre part, pour des raisons financières, une partie des acquéreurs n’a d’autre choix que d’accepter un lot plus petit pour accéder à la propriété.

De l’exploitation familiale à l’entreprise agricole

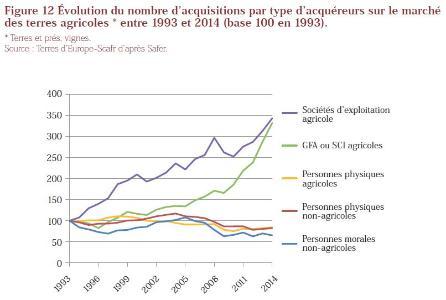

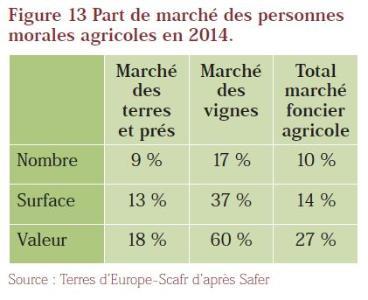

1. L’achat d’immobilier agricole (terres, vignes, bâtiments), un moyen d’agrandissement des sociétés agricoles (figure 12 et 13)

Quand les personnes physiques agricoles diminuent le nombre de leurs achats de 16 % sur les vingt dernières années, les personnes morales agricoles font plus que les tripler : + 243 % pour les sociétés d’exploitation agricole, + 232 % pour les GFA et SCI agricoles. Les personnes morales agricoles incluent :

-

les sociétés civiles immobilières et foncières agricoles, destinées principalement à porter le foncier et l’immobilier : SCI, GFA, GFF, GFR, GFV ;

-

les sociétés d’exploitation agricoles :

• GAEC : groupement agricole d’exploitation en commun : société de personnes impliquées dans l’exploitation ;

• EARL : exploitation agricole à responsabilité limitée : les associés exploitants doivent détenir plus de 50 % du capital

de l’exploitation ;

• SCEA : société civile d’exploitation agricole : société de personnes qui ne sont pas obligatoirement exploitantes ;

• les sociétés commerciales, comme par exemple : les SA (société anonyme), SARL (société à responsabilité limitée, au moins deux associés) ou EURL (entreprise unipersonnelle à responsabilité limitée).

Ces sociétés achètent les terres qu’elles louent préalablement. Mais surtout elles achètent des terres pour s’agrandir. En 2014, les personnes morales agricoles acquièrent 10 % des biens vendus pour 14 % des surfaces et 27 % des valeurs. Dans le secteur viticole, leur présence est encore plus marquée puisqu’elles interviennent sur 17 % des transactions, 37 % des surfaces vendues et surtout 60 % des valeurs échangées. Ces personnes morales sont très diverses. D’une part, elles sont d’abord le fait de la famille agricole. Au fur et à mesure de la concentration des terres entre un nombre de plus en plus réduit d’unités de production, le capital d’exploitation et le capital foncier par chef d’exploitation ne cessent d’augmenter. Aussi, la forme sociétaire permet de ne pas démembrer le capital des membres de la famille (exploitants, parents, frères et soeurs) lors des transferts entre générations, qu’il s’agisse du foncier ou du capital d’exploitation. Si par le passé, les membres des familles agricoles, toujours moins nombreuses, se regroupaient pour financer le foncier, ils se regroupent aujourd’hui pour financer le capital d’exploitation en prenant des participations au capital des exploitations sociétaires, en direct ou via des holdings. D’autre part, ces personnes morales comprennent également les acquéreurs non agricoles, nationaux ou non. Dans le secteur viticole notamment, des acteurs de l’aval de la filière, dont des négociants ou des caves coopératives, interviennent de plus en plus sur le marché foncier pour s’assurer de leur approvisionnement.

2. Profonde mutation des unités de production agricoles en Europe

En France, la part croissante des personnes morales agricoles sur le marché foncier ne doit pas occulter le fait que l’agrandissement et l’installation des exploitations agricoles se fait de plus en plus par accès à des locations, en payant éventuellement un pas-de-porte, ou par accès à des actions ou parts sociales d’exploitation agricole. Ainsi, les surfaces agricoles vendues libres de location ont diminué de 41 % entre 1993 et 2014, passant de 241 000 ha à 142 000 ha. Sur longue période, le rôle du marché foncier en faveur de l’installation et de l’agrandissement s’amenuise au fur et à mesure que le fermage augmente. L’extension du fermage et l’arrivée de capitaux non agricoles dans l’agriculture ne sont pas propre à la France. Dans les pays européens qui ont connu l’ancienne influence soviétique, des exploitations financées par des capitaux non agricoles, locaux ou internationaux (libanais, chinois, états-uniens, britanniques, danois, etc.) se développent. Leur surface dépasse plusieurs milliers d’hectares, voire plusieurs dizaines de milliers d’hectares, et leur mode de faire valoir dominant est le fermage. Des exploitations agricoles multinationales voient le jour comme KTG AGRAR, qui gère 40 000 ha entre la Lituanie et le land de Brandebourg en Allemagne, ou Spearhead International, qui exploite plus de 80 000 ha entre le Royaume-Uni (5 000 ha), la Pologne (30 000 ha), la Roumanie (18 000 ha), la Tchéquie (25 000 ha) et la Slovaquie (5 000 ha). À l’échelle européenne, les exploitations individuelles régressent au profit des entreprises sociétaires. Dans l’Union européenne à 15, sur 7 millions d’unités de production agricole en 1995, 2 millions d’exploitations individuelles ont disparu entre 1995 et 2010. Seules les sociétés ont progressé en nombre. Elles exploitaient plus de 30 % de la surface agricole européenne en 2010. Sur le long terme et sur la base des tendances actuelles (qui n’ont pas obligatoirement à se poursuivre), le modèle se dirige vers des entreprises agricoles où le travail sera de plus en plus salarié, avec des systèmes de production de plus en plus standardisés, nécessitant au global de moins en moins de main d’oeuvre. Ce type d’agriculture ne répond pas obligatoirement à la demande sociale. Il ne correspond pas au schéma de l’agro-écologie qui conduit à des systèmes de production adapté aux terroirs.

L’extension urbaine et l’arrivée de fonds financiers en agriculture menacent la souveraineté alimentaire de l’Europe. Déjà en 2008, en bilan net en termes de surfaces (et non en termes de valeur), l’Europe importait l’équivalent de la production agricole de 35 millions d’hectares 4 soit l’équivalent de 20 % de la surface agricole européenne, surface qui dépasse les 27 millions d’hectares agricoles de la France. La prise de contrôle des exploitations agricoles par des capitaux, qui ont pour premier objectif de maximiser le retour sur investissement, a pour effet d’éloigner les centres de décisions, des lieux de production et de transférer une part de la valeur ajoutée en dehors des unités de production.

1 Source : Safer Aquitaine-Atlantique.

2 Le nombre de ménages utilisateurs de bois de chauffage a augmenté de 25 % entre 1999 et 2012 passant de 5,9 à 7,4 millions d’unités. Sources : données 1999, étude Ademe/Andersen/Biomasse Normandie ; données 2012, étude Ademe/Solagro/Biomasse Normandie/BVA.

3 Il existe effectivement un délai entre l’achat du bien et son aménagement.

4 Source : EU agricultural production and trade, Harald von Witzke (Humboldt University Berlin), Steffen Noleppa (Agripol).

Sources

To go further

Segmentation du marché foncier rural

Afin d’assurer leur mission de transparence des marchés fonciers ruraux, les Safer (Sociétés d’aménagement foncier et d’établissement rural) sont notifiées par les notaires de tous les projets de ventes de biens immobiliers à usage agricole ou forestier (article R.143-4 du code rural). La segmentation Scafr-Safer des marchés fonciers ruraux se fonde sur la destination des biens après mutation, ou du moins sur leur usage le plus probable. Plusieurs critères sont utilisés pour effectuer ce classement : la nature de culture, le prix, la profession de l’acquéreur, la surface, situation locative, exemption au droit de préemption de la Safer, etc. Cinq sous-marchés sont ainsi distingués au sein du marché de l’espace rural :

-

le marché à destination agricole : terres et prés, vignes ;

-

le marché des forêts ;

-

les marchés sous influence urbaine, comprenant:

-

le marché des maisons à la campagne, correspondant à des anciens corps de ferme ou bâtiments, vendus avec un terrain agricole, à usage de résidence principale ou secondaire et acquis par des non-agriculteurs,

-

le marché des espaces de loisirs non bâtis, correspondant à de petites parcelles non bâties acquises par des non-agriculteurs pour agrandir leur pelouse, avoir une pâture pour leur cheval, etc. ;

-

le marché de l’urbanisation constitué des espaces agricoles, voire forestiers, dédiés à l’extension des infrastructures linéaires (autoroutes, LGV, rocades, canaux), des zones d’activités (logistiques, industrielles, artisanales, commerciales, administratives, de loisirs, hospitalières…), des zones résidentielles et de l’habitat diffus.

Par ailleurs, l’établissement du prix des terres et prés et du prix des vignes est le résultat de la collaboration entre les Safer et les Services régionaux de l’information statistique et économique (SRISE) du ministère de l’Agriculture, ainsi qu’au niveau central, entre Terres d’Europe-Scafr et le Bureau des synthèses statistiques conjoncturelles du Service de la statistique et de la prospective (SSP) du ministère de l’Agriculture. Pour plus de détails sur les méthodes employées, se référer au site www.le-prix-des-terres.fr.