Emprunts socio-écoresponsables : la région Île-de-France s’engage et innove

2014

Fonds mondial pour le développement des villes (FMDV)

Outils de diversification des ressources, les émissions obligataires renforcent le développement durable des territoires. Exemple avec la Région Île-de-France .

Des budgets contraints, des dotations de l’Etat en baisse et des banques plus réticentes à prêter : sans marge de manœuvre significative sur les recettes fiscales, les métropoles et régions européennes élaborent de nouvelles stratégies d’emprunts sur les marchés financiers.

19 mars 2012 : la Région Île de France est la première collectivité européenne à émettre des obligations responsables pour des projets à vocation sociale et environnementale fléchés en amont de l’émission. Véritable succès, cette opération financière innovante lève 350 millions d’euros sur les marchés, en 30 minutes et à un taux remarquablement bas. Puis 600 millions d’euros le 15 avril 2014, lors de son renouvellement, soit la plus grande levée de fonds réalisée par une collectivité européenne. Ces opérations s’inscrivent dans une triple stratégie : renforcement de son autonomie financière, élargissement de sa base d’investisseurs responsables et engagement contre l’évasion fiscale.

Para descargar: innover_localement_pour_financer_les_territoires5.pdf (1,5 MiB)

La Région Île-de-France constitue à la fois l’un des plus grands pôles de dynamisme et de création de richesse en Europe (4,8 % du PIB européen en 2011) et l’une des régions les plus inégalitaires du pays1. Les défis liés à ces inégalités, notamment infrarégionales, sont donc nombreux, y compris en termes d’ingénierie financière pour y répondre. Depuis une quinzaine d’années, la Région finance une partie de ses investissements via des émissions obligataires, mouvement accentué par les diminutions des dotations et transferts étatiques. Elle mène ainsi une politique alliant diversification des sources de financement, engagement responsable vers le financement de projets environnementaux et socialement solidaires et volonté de transparence des projets, qui se traduit en outre par une attention portée à la provenance des financements pour lutter contre les paradis fiscaux. Les émissions socio-éco-responsables sont un moyen d’ancrer ces pratiques et d’en faire la promotion. Elles relèvent du marché de l’Investissement Socialement Responsable (ISR), en croissance rapide mais encore de niche. Elles constituent donc un vivier de ressources potentiellement accessibles aux collectivités locales, qui représentent des émetteurs attractifs pour les investisseurs concernés, car durablement ancrés sur un territoire.

Les émissions obligataires socio-éco responsables, comment ça marche ?

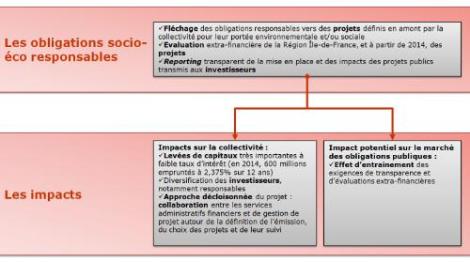

Les obligations responsables ont la spécificité de servir à financer des projets prédéfinis ayant un impact environnemental et/ou social sur le territoire. L’émetteur s’engage à informer ses investisseurs sur l’usage des fonds et à établir un rapport sur l’avancée des projets et leurs impacts. L’innovation ne réside donc pas dans l’ingénierie financière, semblable à celle d’une obligation classique, mais dans le fléchage et l’affectation de ses recettes à des investissements favorables à l’environnement et aux services sociaux de la collectivité locale. Ces émissions favorisent l’adoption par les marchés de nouvelles pratiques en accord avec les responsabilités, engagements et besoins des collectivités locales. En 2012 et 2014, la région Île-de-France s’est appuyée sur des banques privées tout au long du processus (taux et conditions des obligations, accompagnement sur les marchés). Grâce au succès de l’opération, la Région a pu négocier des taux d’intérêt annuels très bas, sur 12 ans, pour les deux émissions : 3,265 % en 2012 et 2,375 % en 2014. Le remboursement s’effectue, comme pour une dette classique, à partir des fonds propres de la Région.

Quand diversification et responsabilité riment avec solidarité et transparence

Les capitaux levés lors de l’émission doivent correspondre à des dépenses réelles engagées à court terme pour des projets dont les impacts sont quantifiables, tels que le nombre de logements sociaux construits ou d’emplois créés. Ainsi, en 2012, avant même la levée de fonds, le fléchage des investissements vers des projets sélectionnés en concertation avec les services opérationnels de la région, avait été officiellement publié : 50 % pour soutenir des projets environnementaux et 50 % pour le développement économique, social et solidaire. La région a réalisé en 2013 un rapport d’impacts accessible sur son site internet, et transmis aux 23 investisseurs (10 % de banques, 26 % de compagnies d’assurances et 64 % de gestionnaires d’actifs - à 84 % français. En comparaison, les investisseurs en 2014 étaient à 75 % français et à 85 % qualifiés ISR). En 2014, la Région a poussé son engagement en faisant valider les projets à financer par l’agence de notation extra-financière Vigeo, selon 11 critères regroupés en 4 domaines : gouvernance, responsabilité environnementale, sociale et sociétale et économique. Enfin, depuis la délibération votée en juin 2010 pour lutter contre l’évasion fiscale (source de revenus complémentaires pour les autorités locales) et faire évoluer les pratiques, la région a utilisé son droit de regard lors de la sélection des banques intermédiaires en demandant la communication de leurs activités pays par pays. Même si peu concluante au final, la transmission de ces informations constituait l’un des critères de sélection de l’établissement bancaire arrangeur (aux côtés du prix et de la qualité de l’accompagnement proposés par la banque).

Facteurs de succès et limites du dispositif

Les excellentes notations financières (Fitch et Standard&Poor’s) et extra-financières (Vigeo) de la région et de ses projets ont facilité le succès des émissions. Familiers des obligations classiques depuis une quinzaine d’années (les obligations responsables n’exigeant pas d’expertise financière supplémentaire), les services financiers et administratifs étaient rôdés : l’émission 2012 a nécessité deux mois de préparation contre seulement un mois pour la seconde.

Source : Novethic

Pour agrandir l’image

L’émission d’obligations, responsables ou non, demeure néanmoins un outil peu adapté aux petites et moyennes collectivités (larges volumes de capitaux nécessaires). Ces outils restent donc réservés aux grandes collectivités dynamiques et peu endettées. La création dans plusieurs pays européens d’agences de financement des collectivités locales (AFCL) 2 devrait venir pallier ce déséquilibre en offrant aux collectivités locales de taille intermédiaire un accès facilité aux marchés via des émissions groupées. Il reste à souhaiter que les AFCL, qui pour l’instant financent le budget des collectivités et non des projets précis, mettent en place des systèmes de fléchage et de transparence afin de contribuer, elles aussi, au développement urbain durable. Par ailleurs, si la définition de nouveaux indicateurs d’évaluation des bénéfices éco-sociaux et de gouvernance des investissements responsables reste un enjeu insuffisamment débattu par les collectivités locales (principalement par les banques et ONG3), la validation par Vigeo des projets pour l’émission de 2014 selon 11 critères extra-financiers est encourageante. Cette expérience francilienne démontre la capacité des autorités locales européennes à jouer un rôle d’avant-garde sur l’emploi responsable et solidaire des flux financiers et la régulation du système financier.

Pour agrandir l’image

1 L’intensité de la pauvreté, écart entre le niveau de vie médian de la population pauvre et le seuil de pauvreté, est plus élevée en Île-de-France (20,9 % contre 19 % en province) - A caractéristiques comparables, un ménage francilien encourt un risque de pauvreté en condition de vie supérieur de 40 % à celui d’un ménage de province, in Regards sur la pauvreté en Île-de-France – INSEE – Décembre 2013

2 Voir étude de cas sur #Ref. err: document/XX#l’AFCL Kommuninvest en Suède

3 Comme le Climate Bonds Initiative

Para ir más allá

Etude de cas complète sur le site de REsolutions